Zgodnie z obowiązującymi w naszymi kraju przepisami prawa podatnik dokonujący wybranych transakcji w obrocie gospodarczym jest zobowiązany do zapłaty PCC, czyli podatku od czynności cywilnoprawnych. Szczegółowe regulacje w tej kwestii znajdziemy w Ustawie z dnia 9 września 2000 roku o podatku od czynności cywilnoprawnych.

Kto i kiedy musi zapłacić PCC?

Podatek od wzbogacenia, bo tak często nazywany jest podatek od czynności cywilnoprawnych, to nic innego jak opłata, którą musimy uiścić do skarbu państwa w związku z powiększeniem naszego majątku. Na początku poznajmy, jakie zdarzenia powodują, że będziemy musieli zapłacić ww. podatek, a także, kto jest do tego zobowiązany.

Podatek od czynności cywilno-prawnych zapłacimy w przypadku:

- zawarcia umowy sprzedaży lub zamiany,

- zawarcia umowy pożyczki,

- ustanowienia hipoteki,

- umowy darowizny,

- umowy dożywocia,

- zawarcia umowy spółki.

PCC musi być także zapłacony w sytuacji, gdy wymienione umowy się zmieniają i powoduje to podwyższenie podstawy opodatkowania.

Kto jest do tego zobligowany?

- osoby fizyczne,

- osoby prawne,

- jednostki organizacyjne nieposiadające osobowości prawnej (np. wspólnota mieszkaniowa).

W zależności od tego, jaka czynność cywilnoprawna jest zawierana, podatnikiem jest przy:

- umowie sprzedaży – kupujący,

- umowie pożyczki – biorący pożyczkę (pożyczkobiorca),

- ustanowieniu hipoteki – składający oświadczenia woli o ustanowieniu hipoteki,

- umowie darowizny – obdarowany,

- umowie dożywocia – nabywca własności nieruchomości,

- umowie spółki cywilnej – wspólnicy, a przy pozostałych umowach spółki – spółka,

- przy umowie zamiany – obie strony umowy solidarnie.

Aby obliczyć stawkę PCC, co do zasady musimy pomnożyć stawkę dla danej czynności przez wartość podstawy opodatkowania. Stawki PCC wynoszą:

- od umowy sprzedaży nieruchomości (np. mieszkania, domu, działki), rzeczy ruchomych (np. samochodu, dzieł sztuki) – 2%,

- od umowy pożyczki – 2%,

- od ustanowienia hipoteki zwykłej – 0,1%,

- od umowy zamiany, dożywocia, darowizny, o zniesienie współwłasności – 2%,

- od umowy spółki – 0,5%.

Chronologia czynności wydaje się zatem oczywista:

- zawarcie czynności cywilnoprawnej,

- pobranie deklaracji PCC – 3 i wypełnienie jej,

- złożenie deklaracji w urzędzie skarbowym właściwym ze względu na adres zamieszkania (mamy na to 14 dni od dnia powstania obowiązku podatkowego, który zwykle przypada na dzień zawarcia umowy),

- wpłacenie należnego podatku.

Podstawa opodatkowania

Warto pamiętać, że przy sprzedaży podstawę opodatkowania ustala się w oparciu o wartość rynkową, która nie zawsze pokrywa się z wartością określoną w umowie. Dlaczego jest to takie ważne? W przypadku zaniżenia wartości na umowie, możemy naszym działaniem zwrócić uwagę fiskusa w konsekwencji czego będziemy musieli zapłacić należny podatek, wraz z odsetkami i karą skarbową wynikającą z uchybienia. Dodatkowo czekają nas nieprzyjemności związane z wezwaniem przez Urząd Skarbowy do złożenia wyjaśnień, oraz straconego czasu i nerwów, które przysporzą nam kilka dodatkowych siwych włosów. Mówiąc krótko – nie warto.

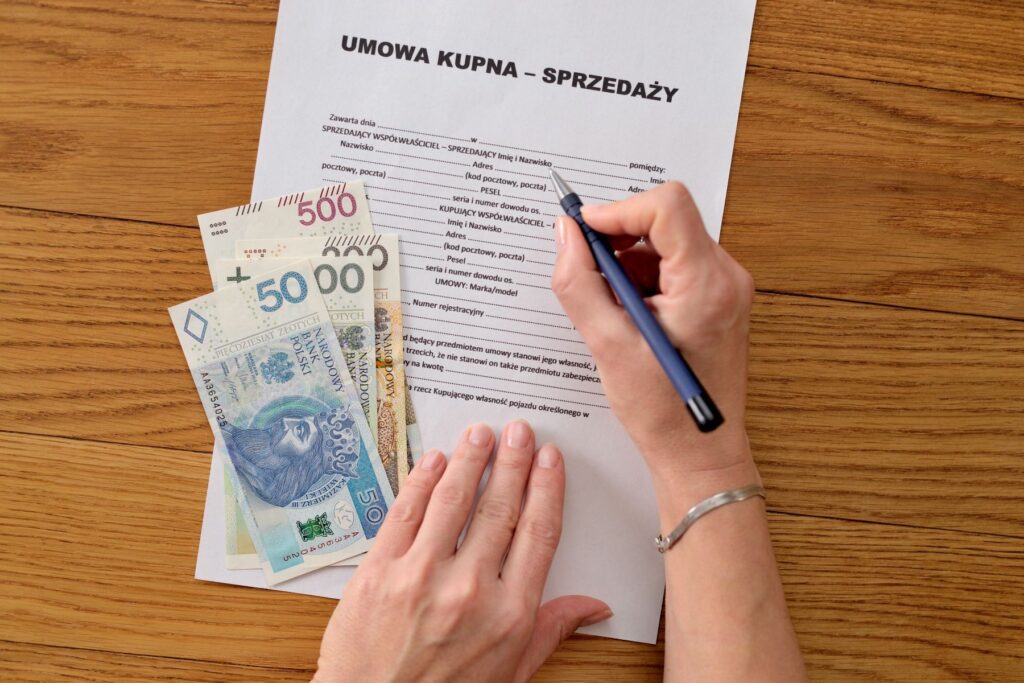

Najczęstszą sytuacją, w której mamy do czynienia z podatkiem od wzbogacenia jest zakup nieruchomości lub samochodu. Przy zakupie mieszkania musimy pamiętać, że podatek PCC zapłacimy u notariusza po podpisaniu aktu notarialnego i będzie on liczony od kwoty, która widnieje w akcie. Jeżeli zdarzy się zakup mieszkania po bardzo niskiej cenie, konieczne będzie uzasadnienie ceny w akcie notarialnym. Przyczyną może być np. zły stan techniczny lub niekorzystna lokalizacja nieruchomości. Jeśli Urząd Skarbowy zakwestionuje wartość mieszkania, twierdząc, iż została ona zaniżona, może doliczyć podatek wraz z odsetkami. Pamiętajmy również, że jest to kwota, którą notariusz musi od nas pobrać i nie możemy jej negocjować. Inaczej jest w przypadku zakupu nieruchomości z rynku pierwotnego. Sprzedający deweloper opodatkowuje nieruchomość w wysokości 8% lub 23% w zależności od metrażu.

Inną sytuacją jest zakup samochodu – tutaj podatek PCC zapłacimy zawsze, jeżeli kupujemy auto z tzw. drugiej ręki – od osoby prywatnej.

Zwolnienia z PCC

Istnieją jednak pewne wyjątki, w których wcześniej wymienione czynności cywilnoprawne nie będą podlegały podatkowi PCC. Najpopularniejszym z nich jest sytuacja, gdy przedmiot opodatkowania stanowi rzecz ruchoma o wartości nieprzekraczającej 1000 zł. Taka sytuacja wystąpi także, jeżeli jedna ze stron transakcji będzie podlegać podatkowi od towarów i usług (VAT) lub będzie z niego zwolniona.

Podatku nie zapłacimy również, jeżeli kupimy auto z salonu lub komisu, ponieważ na fakturze widnieje już podatek VAT. Ponadto, podatku PCC nie trzeba będzie płacić, jeśli transakcje będą dokonane poza terytorium kraju. Innymi słowy, kupując samochód z zagranicy na umowę, nie ma konieczności zapłaty podatku PCC.

Kolejnym zwolnieniem z zapłaty podatku jest sytuacja, w której pożyczymy nie więcej niż 9637 zł (licząc łącznie, pożyczki z ostatnich 5 lat, od jednej osoby) – jeśli jest to pożyczka udzielona przez osoby z I grupy podatkowej, czyli członków najbliższej rodziny (np. małżonek, dzieci, wnuki, rodzice, dziadkowie, rodzeństwo). Pożyczając jednak od członków najbliższej rodziny środki wyższe niż wskazany limit, podatnik, musi złożyć formularz PCC – 3 i udokumentować fakt otrzymania pieniędzy, co nie zmienia faktu zwolnienia go z podatku. Pożyczka od osób spoza bliskiej rodziny, jeżeli jej kwota nie przekracza 1000 zł również jest zwolniona z podatku od czynności cywilnoprawnych.

Należy pamiętać, że podatek od czynności cywilnoprawnych, to nie to samo, co podatek od sprzedaży nieruchomości, są to dwie zupełnie różne opłaty uregulowane innymi przepisami.

Podsumowując, istotne jest to, że brak zapłaty PCC to wykroczenie,

a nawet przestępstwo skarbowe. Konsekwencje zależą głównie od tego, kto pierwszy zauważy, że podatek nie został opłacony. Jeśli zorientujemy się pierwsi, to powinniśmy niezwłocznie złożyć oświadczenie, w którym przyznajemy się do błędu i bezzwłocznie uregulować zaległą płatność. Jeśli natomiast to urzędnicy zauważą, że płatność nie została uregulowana, podatnik może być ukarany, jako winny popełnienia wykroczenia skarbowego, a w skrajnych przypadkach nawet przestępstwa skarbowego.

Spodobał Ci się artykuł? Podziel się z innymi!

Spodobał Ci się artykuł?

Podziel się z innymi!

Może to też Ci się spodoba

Mieszkanie w kamienicy – czy warto kupić i na co zwrócić uwagę?

Zanim zdecydujesz się na zakup mieszkania w kamienicy, sprawdź kilka szczegółów prawnych oraz przeanalizuj wady i zalety takiej inwestycji. Zacznij od przejrzenia wpisu do rejestru zabytków, który jest jedną z form ochrony konserwatorskiej obok ochrony w miejscowym planie zagospodarowania przestrzennego. Bez względu na formę ochrony konserwatorskiej właściciel ma obowiązek zabezpieczenia i utrzymania zabytku oraz jego […]

W co inwestować pieniądze?

Pytanie, w co warto zainwestować pieniądze, pojawia się od zawsze – i to naprawdę często. Nie ma w tym nic dziwnego. W sytuacji, gdy wciąż tracimy na zgromadzonych środkach finansowych na lokacie bankowej, zaczynamy zastanawiać się, w co zainwestować posiadany kapitał. Odpowiedź na to kluczowe pytanie będzie niejedna i nie taka oczywista, jak mogłoby się […]

RPP znowu obniżyła stopy procentowe! Przegląd prasy 16.10.2023

Rada Polityki Pieniężnej drugi raz z rzędu obniżyła stopy procentowe. Stopa referencyjna spadła do 5,75 proc. Jaki ma to skutek na rynku nieruchomości?

Chcesz sprzedać nieruchomość?

Napisz do nas

Menu

Menu

Biura

Biura

Ulubione

Ulubione  Szukaj

Szukaj

Sprzedaj nieruchomość

Sprzedaj nieruchomość

Mail

Mail

Facebook

Facebook

Linkedin

Linkedin

0

0

Kodeń, Lubelskie, ul. Sławatycka

Kodeń, Lubelskie, ul. Sławatycka